資(zī)訊動态

在2023 SMM (第十二屆) 矽業峰會上,SMM工(gōng)業矽分(fēn)析師陸敏萍對2023-2024年工(gōng)業矽市場發展情況做出分(fēn)析和展望。她表示,SMM預計,2023年全年工(gōng)業矽市場或表現爲供應偏緊格局。當前工(gōng)業矽行業處于跌價被動減産帶來的去(qù)庫存階段,工(gōng)業矽價格圍繞行業平均成本線附近運行。

工(gōng)業矽、光伏産業鏈介紹

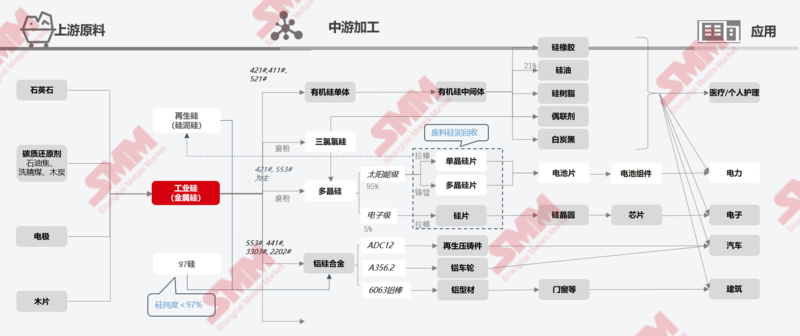

工(gōng)業矽産業概述: SMM整理了工(gōng)業矽産業鏈的上中(zhōng)下(xià)遊的大(dà)緻情況,具體(tǐ)如下(xià):

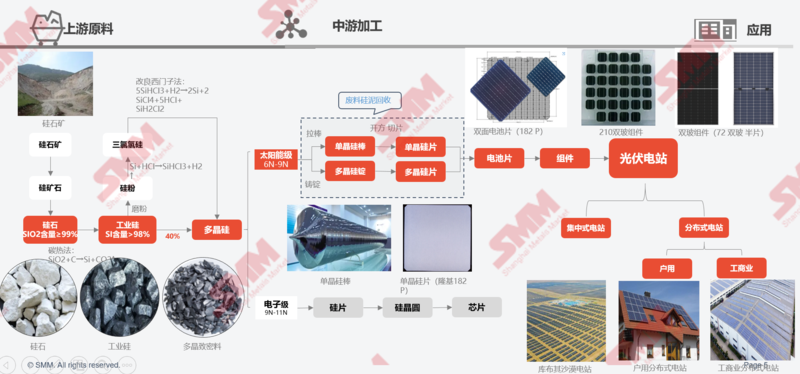

光伏産業鏈概述:

下(xià)圖是SMM整理的光伏産業情況:

工(gōng)業矽供應分(fēn)析

2023年1-10月中(zhōng)國工(gōng)業矽産量同比增幅5% 全年預計産量在375萬噸

中(zhōng)國在全球工(gōng)業矽供應中(zhōng)占比高達79%,是毋庸置疑的全球第一(yī)大(dà)工(gōng)業矽供應市場。

據SMM調研顯示,2022年中(zhōng)國全年工(gōng)業矽産量在350萬噸。2023年1-10月工(gōng)業矽累計産量在305萬噸,同比增加16萬噸,增幅5.5%。2023年中(zhōng)國1-10月份97矽和再生(shēng)矽累計40萬噸,同比增幅28%。

工(gōng)業矽分(fēn)省份供應情況

依托于能源及原材料優勢,國内工(gōng)業矽供應主要分(fēn)布在新疆、雲南(nán)和四川地區,新增産能集中(zhōng)在西北(běi)地區,原有季節性供應增減變化被大(dà)幅削弱。其中(zhōng)甯夏地區工(gōng)業矽供應從2022年的0.4萬噸增長至2023年的4.3萬噸,同比增幅高達986%。

SMM調研了解到,2023年矽供應量主要由北(běi)方新産能及再生(shēng)矽貢獻。

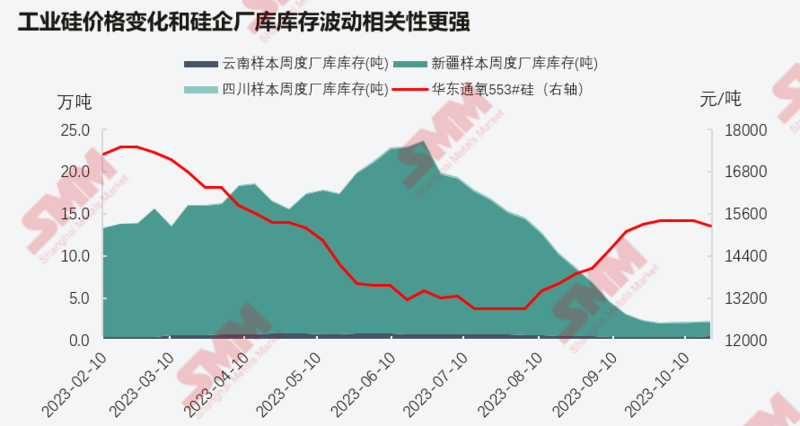

廠庫向交割倉庫轉移隐性庫存顯性化 社會交割倉庫庫存占總社會庫存比例大(dà)

庫存方面,截止2023年10月20日,工(gōng)業矽社會庫存共計34.8萬噸,其中(zhōng)黃埔港、天津港、昆明三地普通社會倉庫合計11.5萬噸,同比下(xià)降6%,各地區交割社會倉庫累計23.3萬噸,買現貨抛期貨較多,庫存由廠家、普通倉庫向交割庫轉移。

且據SMM調研顯示,社會庫存波動及華東通氧553#矽價,三季度走勢基本成負相關。主要是替代品421#買交割沒有優勢,倉單流動性差,在上遊矽企廠庫庫存快速下(xià)降的背景下(xià),現貨市場反而出現流動性緊張來助推矽價上漲的現象。

三季度北(běi)方矽企庫存快速下(xià)降+西南(nán)多數貨物(wù)被期現鎖定,下(xià)半年矽企廠庫庫存呈連續下(xià)降趨勢,與社會庫存走勢背離(lí),但基本符合現貨矽價走勢邏輯。

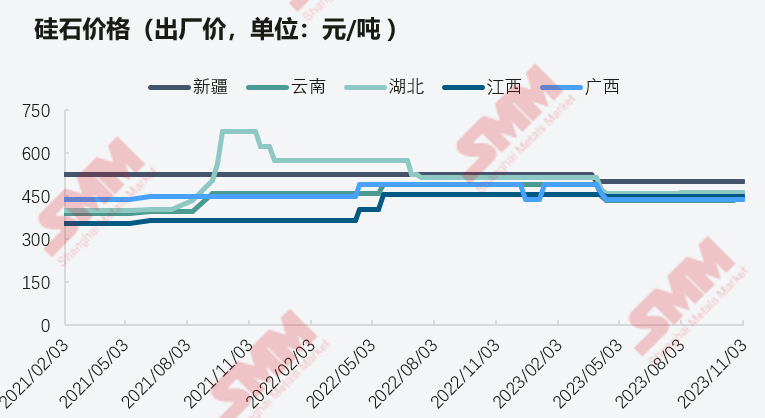

原材料價格走勢

矽石價格變動方面,矽石價格變動略落後于工(gōng)業矽價格變動,且變動幅度較小(xiǎo)。今年3月-4月矽石價格迅速下(xià)探,随後價格基本穩定,預計2023年第四季度工(gōng)業矽價格窄幅震蕩或小(xiǎo)幅上探。

石油焦價格:2023一(yī)季度石油焦價格下(xià)落,二季度價格回彈,預計2023年下(xià)半年石油焦價格持穩運行。

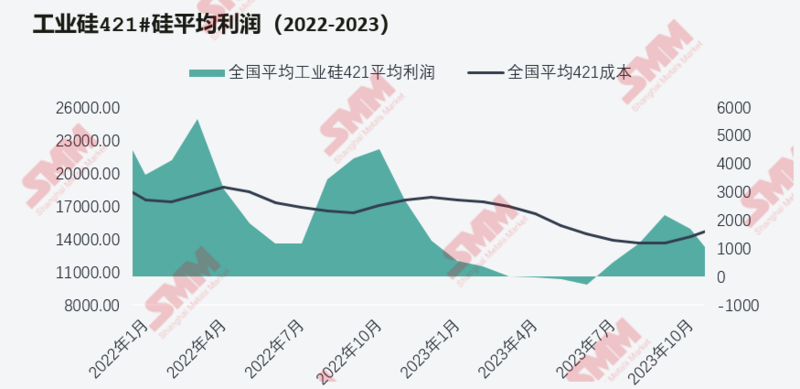

2023年1-10月行業平均成本同比下(xià)降11% 利潤同比下(xià)滑超80%

據SMM調研顯示,西北(běi)地區以火(huǒ)電(diàn)供應爲主全年電(diàn)價基本穩定,西南(nán)地區依賴水電(diàn)供應全年電(diàn)價波動幅度大(dà),相同地區豐、枯水期電(diàn)價價差可在0.2元/千瓦時,僅電(diàn)價成本波動即在2500-2700元/噸。

2023年過半數時間多數矽企處在虧損或盈虧持平邊緣,2023年碳質還原劑、電(diàn)極等原材料價格有不同程度降低,粗略計算2023年1-10月行業平均成本同比下(xià)降11個百分(fēn)點,然矽價疲軟連續下(xià)跌使得矽企利潤同比下(xià)滑超80%。

工(gōng)業矽新産能投産進度不及預期

據SMM調研顯示,2022年底規劃的2023年工(gōng)業矽投産的産能超過百萬噸,然實際投産進度遠不及預期。矽價行情、用工(gōng)、政策等因素均有可能幹擾投産進度。截至2023年10月底,SMM統計今年新增工(gōng)業矽産能在83萬噸左右,其中(zhōng)已經投入生(shēng)産的産能僅占比一(yī)半。随着四季度部分(fēn)産能陸續投産,三十餘萬噸産能預計在明年一(yī)季度釋放(fàng)。

下(xià)遊需求分(fēn)析及後市展望

供需雙增下(xià)遊消費(fèi)格局轉變 多晶矽消費(fèi)占比提升快

從工(gōng)業矽分(fēn)類型消費(fèi)結構來看,2022年多晶矽消費(fèi)占比在28%左右,有機矽占比在31%左右,鋁合金消費(fèi)占比在18%左右,預計2023年,在供需雙增的背景下(xià),工(gōng)業矽下(xià)遊消費(fèi)格局将有所轉變,多晶矽消費(fèi)占比快速提升,2023年來自多晶矽方面的消費(fèi)占比有望達到41%左右,有機矽消費(fèi)占比在26%左右,鋁合金消費(fèi)占比在15%左右。

多晶矽産能方面,據SMM統計,截至10月末,國内多晶矽産能在214.5萬噸左右。到2023年底預計多晶矽産能将達到256萬噸上下(xià),同比增幅爲113%。

有機矽産能方面,SMM預計2023年有機矽單體(tǐ)産能或将達到594萬噸左右,同比增長10.2%。2023年國内有機矽單體(tǐ)新增産能在170萬噸上下(xià),截至目前,實際釋放(fàng)産能在50萬噸,剩餘産能投産出現不同程度延後。SMM預計,2024年國内新增産能規劃約爲218萬噸。

出口方面,受汽車(chē)、房地差等終端需求低迷影響海外(wài)需求表現縮減。我(wǒ)國工(gōng)業矽出口量在2022-2023年連續出現大(dà)幅下(xià)滑。2023年1-9月工(gōng)業矽累計出口量在43萬噸,同比減少16%。

鋁合金對國内工(gōng)業矽消費(fèi)驅動增速較緩

矽加入鋁合金後主要改善其鑄造性能:提高流動性、減少熱裂傾向,提高合金的硬度和強度、增加抗氧化和耐腐蝕能力。

原生(shēng)鋁合金多用工(gōng)業矽牌号爲441#、3303#及再生(shēng)矽等,再生(shēng)鋁合金多用牌号爲通氧及不通氧553#及97矽等。

SMM預計2023年再生(shēng)鋁合金産量或将達到675萬噸左右,原生(shēng)鋁合金産量約爲250萬噸,對工(gōng)業矽需求同比小(xiǎo)增。

有機矽周期性供應過剩 規劃項目投産不确定性增加

據SMM了解,2023年多數有機矽上市企業報告同比利潤呈現負增長,行業處于周期性低迷階段,有機矽單體(tǐ)新産能進度也出現不同程度延後。

國内單體(tǐ)企業根據工(gōng)業矽和CH₃Cl自供及外(wài)采的方式不同,在成本方面存在一(yī)定差異。

2023年下(xià)半年有機矽下(xià)遊及終端用戶采購均以剛需爲主,鮮少囤貨。部分(fēn)海外(wài)單體(tǐ)企業出現不同程度的停産降負,僅東南(nán)亞地區消費(fèi)支撐較好。

有機矽單體(tǐ)産能擴張 2023年1-10月DMC供應量在174萬噸同比增幅12%

進入2023年,有機矽産能擴張,國内有機矽DMC月度産量相較往年均有不同程度的上升。據SMM統計,2023年1-10月有機矽DMC産量在174萬噸,同比增幅12%。2023年全年有機矽單體(tǐ)産量預計在468.8萬噸左右,同比增長10.31%。 2023年有機矽受終端消費(fèi)疲軟等因素影響價格不斷走跌,年内DMC價格最低點在12400元/噸,接近近五年最低。綜合來看,今年DMC價格多圍繞成本線運行,四季度開(kāi)始,國内仍有部分(fēn)單體(tǐ)企業新産能計劃落地,上下(xià)遊供需錯配DMC仍偏弱勢,對上遊原料工(gōng)業矽的需求量維持增量。

2023年1-10月多晶矽産量在120萬噸,同比增幅達92%

據SMM調研顯示,進入2023年,多晶矽企業利潤收窄,近期多晶矽行業主流生(shēng)産成本在49-50元/千克,至2023年11月初,行業平均利潤縮窄至18元/千克附近,較2023年上半年利潤降幅近80%。

産量方面,2023年1-10月多晶矽産量在120萬噸,同比增幅達92%,對原料工(gōng)業矽需求量提升迅速,強勢支撐2023年工(gōng)業矽下(xià)遊消費(fèi)。

SMM預計2023年全年多晶矽産量或将達到150萬噸左右,同比增幅84%。

多晶矽行業擴張産能提升迅速

據SMM統計,2023年10月末,國内多晶矽産能達215萬噸,SMM預計,到年末多晶矽産能或将達到256萬噸,同比增幅爲113%。

遠期離(lí)啊看,随着多晶矽價因供應過剩帶來的價格低迷,将有部門項目取消或停滞,預計在2024-2025年多晶矽新規劃項目投産或不及預期。

工(gōng)業矽消費(fèi)結構:多晶矽增幅符合預期 海外(wài)消費(fèi)持續低迷

多晶矽方面:2022年底,SMM曾對2023年全年多晶矽産量做出預測,預計在155萬噸左右。據SMM數據顯示,2023年1-9月多晶矽産量在106萬噸,從目前生(shēng)産進度來看,預計今年全年多晶矽産量在150萬噸附近,同比增幅達84%,基本符合預期。

有機矽方面:有機矽單體(tǐ)産量也是逐年增加,然增速遠不及多晶矽,2023年消費(fèi)占比在26%,同比2022年下(xià)降5個百分(fēn)點,SMM預計,到2027年有機矽消費(fèi)占比維持在26%-28%附近。

鋁合金方面:傳統的鋁合金市場因終端汽車(chē)等行業消費(fèi)增速緩慢(màn)消費(fèi)占比呈逐年下(xià)降趨勢。 工(gōng)業矽行業處于跌價被動減産去(qù)庫存階段 矽價圍繞成本線附近運行

據SMM整理的工(gōng)業矽供需平衡表來看,2023年全年或表現爲供應偏緊格局。當前工(gōng)業矽行業處于跌價被動減産帶來的去(qù)庫存階段,工(gōng)業矽價格圍繞行業平均成本線附近運行。

本資(zī)訊轉載自上海有色網https://news.smm.cn/news/102461177