資(zī)訊動态

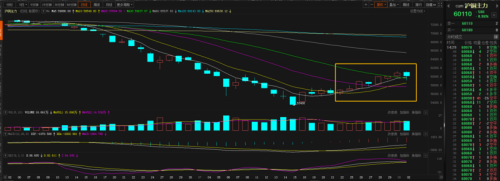

SMM8月2日訊:周一(yī)公布的美國7月制造業PMI、ISM新訂單指數、6月營建支出月率等數據也都下(xià)滑,疲弱的經濟數據令市場對美國繼續加大(dà)力度加息的預期降溫,同時加劇了市場對于經濟衰退、需求疲弱的擔憂,滬銅受到打壓止住七連漲。今日滬銅主力盤中(zhōng)一(yī)度下(xià)跌2.39%,截至日間收盤,跌幅收窄至0.72%。截至15:25分(fēn),倫銅幾乎持平,跌0.01%。

現貨市場

今日,SMM1#電(diàn)解銅現貨均價下(xià)調至60185元/噸,較昨日跌2.3%。

據SMM調研,今日上海電(diàn)解銅現貨市場升水大(dà)幅回落,主要由于進口貨源流入市場,部分(fēn)持貨商(shāng)抛貨下(xià)導緻升水塌陷。早市平水銅始報于升水270元/噸左右,市場難見大(dà)量買盤下(xià)升水持續回落至升水250元/噸左右,第二時段前後部分(fēn)貿易商(shāng)甩貨之下(xià)升水迅速回落到升水220元/噸左右,整體(tǐ)成交貨源度回暖,大(dà)部分(fēn)持貨商(shāng)挺價于升水240元/噸。

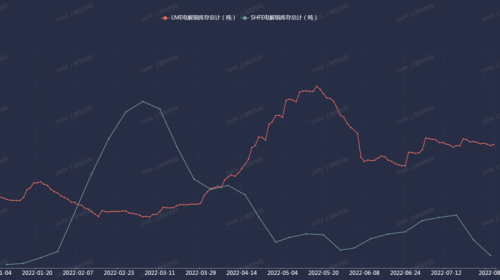

近期國内庫存依舊(jiù)處于去(qù)庫狀态,境内銅社會庫存創下(xià)曆史性低位,SMM本周一(yī)公布的中(zhōng)國電(diàn)解銅社會庫存顯示已經不足7萬噸。SMM認爲造成近期持續去(qù)庫主因有四點:

1、進口貨源未能順暢的流入國内市場。

2、國内冶煉廠由于檢修影響,産量并未完全恢複;部分(fēn)冶煉廠由于冷料供應緊張,産量受到小(xiǎo)幅影響。

3、再生(shēng)銅供應仍舊(jiù)偏緊,再生(shēng)銅經濟優勢不佳,提振精銅消費(fèi)。

4、銅價急速下(xià)挫終端違約現象頻(pín)發,抑制加工(gōng)材企業新訂單量。銅價自7月中(zhōng)旬反彈後,下(xià)遊市場擔憂情緒放(fàng)緩,訂單出現回暖,補庫頻(pín)率提高。另一(yī)方面随着國家基建投資(zī)加速,終端市場對電(diàn)纜需求環比有所轉好。

但是,SMM預計本周随着冶煉廠檢修陸續結束疊加進口銅逐漸流入,電(diàn)解銅供應有所增加,同時近月合約BACK結構的擴大(dà)将一(yī)定程度抑制買興,周内現貨升水将承壓回落。

綜合來看,SMM認爲,宏觀方面,近期美元回落利好大(dà)宗商(shāng)品價格,但全球經濟衰退預期也有抑制作用。基本面上短期消費(fèi)有所回暖,但供應也随之增加,庫存極底狀态仍對價格有支撐。長期來看,銅價在持續去(qù)庫的情況下(xià),仍有反彈的可能性。

機構觀點

華泰期貨:總體(tǐ)來看,目前美聯儲加息落地,美元逐步回落,但持續加息對于需求仍将存在抑制作用,因此短時内暫時仍以觀望态度爲主。

金源期貨:昨日銅價繼續上漲,但夜盤出現回落,整體(tǐ)仍然處于反彈走勢之中(zhōng)。在美聯儲加息落地之後,市場的緊縮壓力預期大(dà)幅放(fàng)緩,目前歐美經濟增長都出現較大(dà)壓力,加息預期進一(yī)步走弱,支撐了銅價走勢。國内方面,國内現貨緊張的格局依舊(jiù)持續,庫存繼續回落,升水高企,同時國内需求仍有繼續改善的預期,因此供需對于銅價也有支撐。整體(tǐ)而言,我(wǒ)們認爲銅價已經符合了我(wǒ)們此前見底的條件,宏觀情緒轉好,市場供需改善,銅價有望繼續反彈。

國投安信期貨:今日滬鎳大(dà)幅減倉,價格震蕩下(xià)行,尾盤有所拉漲,現貨升水下(xià)降3000元。印尼計劃于2022年第三季度發布鎳出口稅收規定,拟對鎳生(shēng)鐵、鎳鐵征收出口關稅,但目前尚無對鎳生(shēng)鐵、鎳鐵等的稅率細節。基本面供給增量強于需求增量壓制了上方空間,下(xià)遊需求出現一(yī)定的分(fēn)化,不鏽鋼表現依舊(jiù)較弱,而新能源行業已然複蘇,下(xià)半年增量可期,鎳需求維持強勁,硫酸鎳價格連跌幾個月後有所企穩。目前鎳的庫存仍處于低位,給予鎳價較大(dà)的上浮彈性,近期鎳價或高位震蕩運行。

本資(zī)訊轉載自上海有色網https://news.smm.cn/news/101907739